1 | Ausgangslage

Erfahren Sie in diesem Artikel, welche Auswirkungen die Neuerungen auf die Abrechnung der Leistungen haben.

Das Wichtigste zuerst

Die drei in der Schweiz geltenden MWST-Sätze werden folgendermassen erhöht:

| Bis 31. Dezember 2023 | Neu ab 1. Januar 2024 | |

| Normalsatz: | 7,7% | 8,1% |

| Reduzierter Satz: | 2,5% | 2,6% |

| Sondersatz für Beherbergung: | 3,7% | 3,8% |

1.1 Pauschalbesteuerung (Saldosteuersätze)

|

Saldo- und Pauschalsteuersätze bis 31. Dezember 2023 |

Saldo- und Pauschalsteuersätze ab 1. Januar 2024 |

| 0,1% | 0,1% |

| 0,6% | 0,6% |

| 1,2% | 1,3% |

| 2,0% | 2,1% |

| 2,8% | 3,0% |

| 3,5% | 3,7% |

| 4,3% | 4,5% |

| 5,1% | 5,3% |

| 5,9% | 6,2% |

| 6,5% | 6,8% |

1.2 Weiterführende Informationen

Weiterführende Informationen zu den einzelnen Themen sind unter den nachfolgenden Links zu finden:

- MWST-Sätze ab 1.1.2024

- Anpassung MWST-Abrechungsformulare

- Saldosteuersätze ab 1.1.2024

- MSWT-Info zur Steuersatzänderung per 1.1.2024

2 | Stammdaten-Anpassungen in der Abacus Software

Auf sämtlichen MWST-Codes in der Abacus Software (Programm 5311) muss eine neue Zeitachse ab 01. Januar 2024 erfasst werden. Dies kann bereits heute erledigt werden, da Leistungen für das Jahr 2024 mit dem neuen Satz in Rechnung gestellt werden müssen.

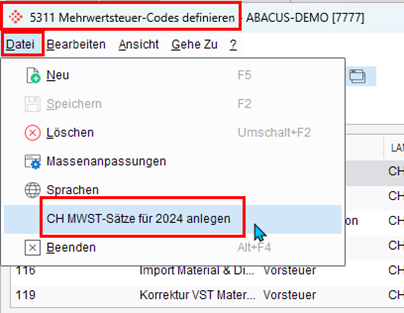

2.1 MWST-Sätze 2024 global anlegen

Unter «Datei» finden Sie diese Funktion:

Falls Sie noch eine ältere Abacus-Version im Einsatz haben, können Sie wie im nächsten Abschnitt beschrieben vorgehen.

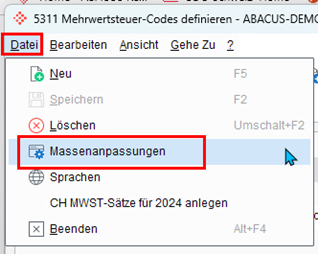

2.2 Massenanpassung der Zeitachsen

Mit der Massenanpassung können mehrere MWST-Codes mit einer neuen Zeitachse versehen werden. Die Massenanpassung wird wie folgt gestartet:

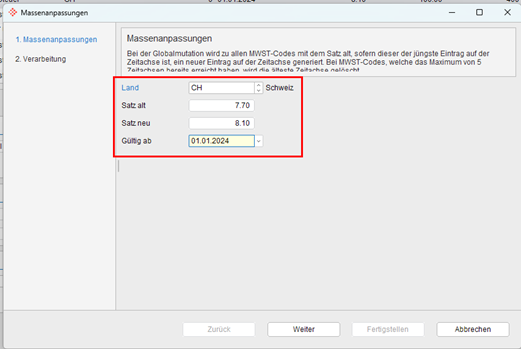

Durch die Eingabe des Landes “CH” und des bestehenden MWST-Satzes werden die MWST-Codes ausgewählt, bei welchem der neue Satz eingetragen werden soll. Im Feld «Satz neu» wird der MWST-Satz 2024 eingetragen.

Im sich öffnenden Fenster werden «Land», «Satz alt», «Satz neu» und «Gültig ab» erfasst.

Beispiel gemäss Bild: Mit «Weiter» und «Fertigstellen» wird bei sämtlichen CH-Codes mit Satz 7.7% eine neue Zeitachse ab 01.01.2024 mit Satz 8.1% angelegt.

Führen Sie diese Anpassungen auch mit den Sätzen 2.5% und 3.7% durch.

3 | Auswirkung auf Abacus Applikationen

3.1 Welcher Satz für welche Leistung?

Für die Satzberechnung zählt nicht das Rechnungs- oder Zahlungsdatum, sondern der Zeitpunkt der Leistungserbringung bzw. des Leistungszeitraums. So müssen Leistungen, welche im Jahr 2024 erbracht und im Jahr 2023 fakturiert werden, mit dem neuen MWST-Satz in Rechnung gestellt werden. Ebenso müssen Leistungen aus dem Jahr 2023 auch im Jahr 2024 mit dem bisherigen Satz verrechnet und gebucht werden. Hinweis: Auf einer Rechnung dürfen Positionen mit unterschiedlichen Sätzen verrechnet werden. Es ist dabei zu beachten, dass der Leistungszeitpunkt für die jeweiligen Leistungen klar aufgeführt sein muss. In den nachfolgenden Kapiteln ist die Steuerung des korrekten Satzes für jede Abacus Applikation beschrieben.

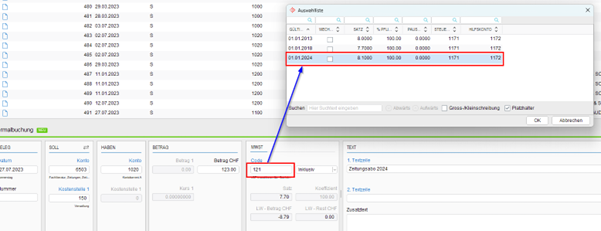

3.2 Finanzbuchhaltung

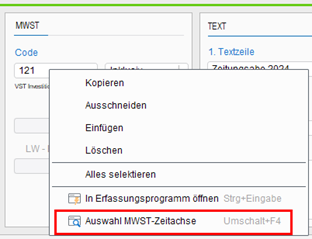

In der Erfassungsmaske kann im Feld «MWST-Code» nach der Auswahl des korrekten Codes mittels «Shift + F4» das Fenster mit der Auswahl der gewünschten Zeitachse aufgerufen werden.

Alternativ kann nach Eingabe des MWST-Codes mit rechter Maustaste die Auswahl der MWST-Zeitachse aufgerufen werden.

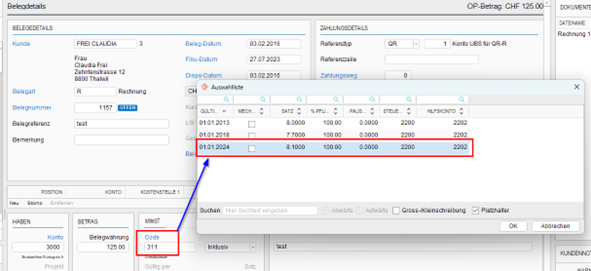

3.3 Debitorenbuchhaltung

Die Funktionalität entspricht jener der Finanzbuchhaltung.

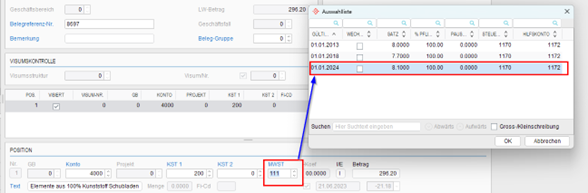

3.4 Kreditorenbuchhaltung

Die Funktionalität entspricht jener der Finanzbuchhaltung.

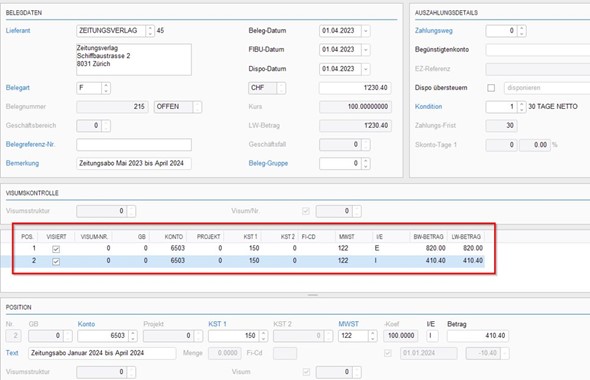

Bei Lieferantenrechnungen, welche Leistungen aus dem Jahre 2023 und 2024 aufführen, muss pro Jahr eine separate Position erfasst werden. So kann pro Position der korrekte MWST-Satz ausgewählt werden.

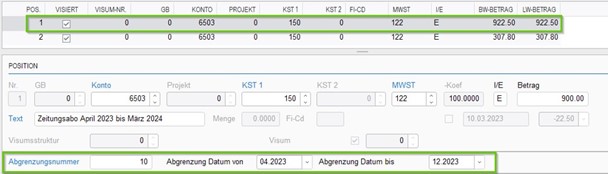

Kreditoren-Rechnung mit Abgrenzungsbuchungen

Das Gleiche gilt bei Abgrenzungsbuchungen. In der ersten Position werden die Leistungen des Jahres 2023 gebucht.

Leistung von Januar 2024 bis zum Ende der Leistungen 2024 werden in der zweiten Position gebucht.

3.5 Lohnbuchhaltung / HR

Die Satzänderung hat keine Auswirkung auf die Applikation Lohnbuchhaltung, da dort der bei der Verbuchung des Lohnlaufs gültige MWST-Satz verwendet wird.

3.6 CRM

Die Satzänderung hat keine Auswirkung auf die Applikation CRM.

3.7 Anlagenbuchhaltung

Die Satzänderung hat keine Auswirkung auf die Applikation Anlagenbuchhaltung.

3.8 Electronic Banking

Die Satzänderung hat keine Auswirkung auf die Applikation Electronic Banking.

3.9 Projektverwaltung

Je nach Parametrisierung zählt das Buchungsdatum der Buchung oder das Fibu-Datum als Berechnungsgrundlage für den MWST-Satz. Sofern Rechnungen erstellt werden, welche Leistungen des Jahres 2024 betreffen, aber 2023 fakturiert bzw. gebucht werden sollen, kontaktieren Sie bitte Ihre AbaProject-Berater.

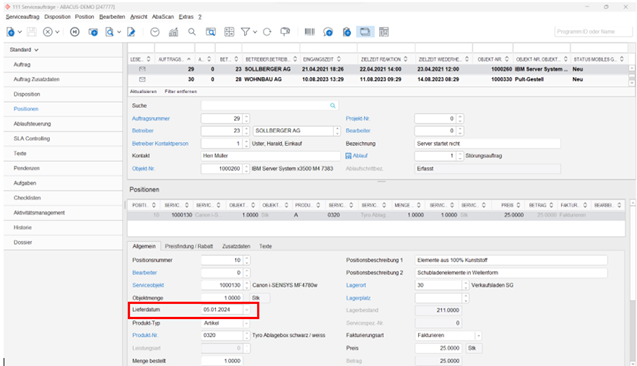

3.10 Service- und Vertragsmanagement

Im Serviceauftrag steuert das Lieferdatum der Auftragsposition den MWST-Satz. Achten Sie darauf, das korrekte Lieferdatum zu erfassen.

3.11 AbaBau

In einer AbaBau-Rechnung gilt folgende Logik für die Steuerung des MWST-Satzes:

| Fakturatyp | MSWT-Satz gemäss |

| Vorauszahlung | Faktura-/Rechnungsdatum Hinweis: Die Mahnfrist läuft ebenfalls ab diesem Datum – sollte dies zu Problemen führen, kontaktieren Sie den zuständigen Mitarbeitenden für AbaBau. |

| Akonto prozentual | Faktura-/Rechnungsdatum Hinweis: Die Mahnfrist läuft ebenfalls ab diesem Datum – sollte dies zu Problemen führen, kontaktieren Sie den zuständigen Mitarbeitenden für AbaBau. |

| Akonto |

Faktura-/Rechnungsdatum |

| Pauschalrechnung | Faktura-/Rechnungsdatum Hinweis: Die Mahnfrist läuft ebenfalls ab diesem Datum – sollte dies zu Problemen führen, kontaktieren Sie den zuständigen Mitarbeitenden für AbaBau. |

| Fakturatyp | MWST-Satz gemäss |

| Pauschalrechnung | Zurzeit noch in Abklärung. Kontaktieren Sie bei Bedarf den zuständigen Mitarbeitenden für AbaBau. |

| Teilrechnung | Ausmass- bzw. Regierapportdatum |

| Einzelrechnung | Ausmass- bzw. Regierapportdatum |

| Schlussrechnung | Ausmass- bzw. Regierapportdatum |

Hinweis: Vorauszahlungs- und Akonto-Rechnungen werden bei kumulierter Abrechnung mit demselben MWST-Satz in Abzug gebracht, wie die Rechnung erstellt wurde.

3.12 Auftragsbearbeitung

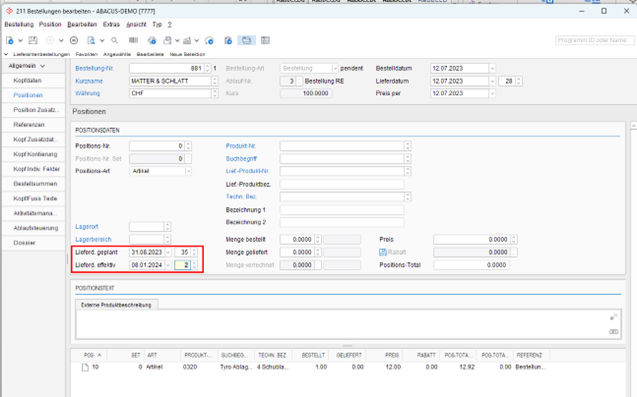

3.12.1 Einkauf / Bestellwesen

Im Einkauf/Bestellwesen steuert das Lieferdatum der Bestellposition den MWST-Satz. Das korrekte Lieferdatum muss folglich durch die Anwenderin angepasst werden. Ist das «Lieferd. effektiv» nicht leer, zählt dieses Datum für die Berechnung des MWST-Satzes. Andernfalls wird der MWST-Satz anhand des «Lieferd. geplant» berechnet.

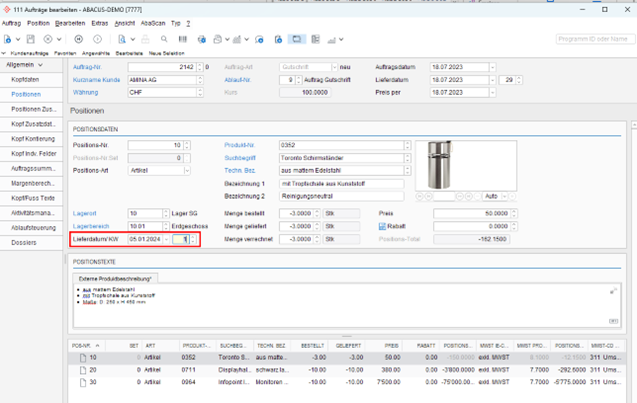

3.12.2 Verkauf / Auftragswesen

Im Verkauf/Auftragswesen steuert das Lieferdatum der Auftragsposition den MWST-Satz. Achten Sie auf die Erfassung des korrekten Lieferdatums.

3.13 E-Business

3.13.1 Empfang von Rechungen

MWST-Code und Datum können beim Bearbeiten einer Position angepasst werden, sofern die E-Rechnung nicht bereits mit dem korrekten Datum eintrifft.

3.13.2 Versand von E-Rechnungen

Die Satzänderung hat keine Auswirkung auf die Applikation E-Business, da die zu sendenden E-Rechnungen bereits aus der übergebenden Applikation mit dem korrekten MWST-Satz übermittelt werden.

3.14 Produktions-Planungs-System

Die Satzänderung hat keine Auswirkung auf die Applikation Produktions-Planungs-System, da die Rechnungen jeweils über die Auftragsbearbeitung erstellt werden.

3.15 AbaImmo

Um die detaillierten Auswirkungen der Satzänderung in dieser Applikation besprechen zu können, empfehlen wir Ihnen, Ihren zuständigen AbaImmo-Berater zu kontaktieren.

4 | Schnittstellen zu Abacus

4.1 Allgemeine Informationen

Wenn Sie Schnittstellen zu Abacus haben, welche Fibu-Buchungen bzw. Debitoren und/oder Kreditorenbeleg-Daten liefern, muss geprüft werden, ob eine Anpassung notwendig ist. Das ist der Fall, wenn Leistungen für 2024 bereits 2023 an Kunden fakturiert werden oder bei Kreditorenrechnungen mit Fibu-Datum 2024 übertragen werden, welche noch Leistungen des Jahres 2023 ausführen. Setzen Sie sich mit Ihrem Abacus-Berater in Verbindung, um notwendige Anpassungen zu besprechen.

5 | MWST-Abrechnung

5.1 Allgemeine Informationen

Das neue MWST-Abrechnungsformular steht ab dem 3. Quartal 2023 zur Verfügung. So ist es ab dem 3. Quartal möglich, Umsätze mit den bestehenden Steuersätzen (Leistungen für Jahr 2023) und den zukünftigen Steuersätzen (Leistungen für Jahr 2024) abzurechnen.

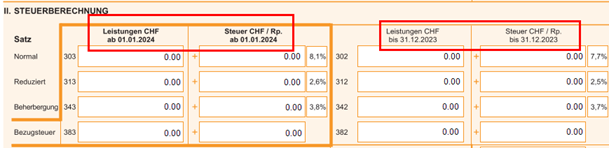

5.2 Formular 2024

Bis anhin wurden die aktuellen Leistungen (2018 – 2023) links bei den Umsätzen und rechts die alten Steuersätze (bis 2017) aufgeführt. Dies ändert sich mit dem neuen MWST-Formular: Die Leistungen für das Jahr 2024 werden neu links und die Leistungen für 2023 und älter rechts aufgeführt.

Auf dem MWST-Code wird bezüglich Formularfeldzuweisung keine Anpassung benötigt. Die Software übernimmt diese Zuordnung mit Hilfe des MWST-Formulars und der Zeitachse auf dem MWST-Code.

5.3 Abacus Version / Voraussetzungen

Die für die MWST-Abrechnung notwendige Softwareanpassung und die dazugehörenden MWST-Formulare werden voraussichtlich wie folgt bereitgestellt:

ABACUS Version 2021 mit Patch / Release 15.7.2023 und neueren Datums

ABACUS Version 2022 mit Patch / Release 15.7.2023 und neueren Datums

ABACUS Version 2023 mit Patch / Release 15.7.2023 und neueren Datums.

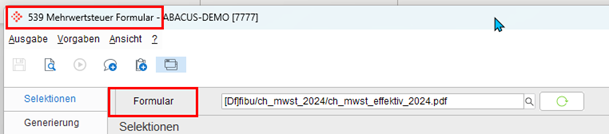

Nach der Installation der obengenannten Hotfixes sind die neuen Formulare wie folgt auf dem Abacus Server abgelegt:

Formular für 4. Quartal 2023: abac\df\fibu\ch_mwst_10_2018

Formular für 1. Quartal 2024: abac\df\fibu\ch_mwst_01_2024

Das neue MWST-Formular muss im Progr. F539 manuell ausgetauscht werden, da der Ersteinsatz des neuen MWST-Formulars pro Kunde bzw. Mandant unterschiedlich sein kann.

6 | Ältere Versionen vor 2021

6.1 Anpassung des MWST-Satzes auf Zeitachse

In älteren Versionen als 2021 können die Mehrwertsteuersatzänderung auf der Zeitachse ebenfalls vorgenommen werden (Kapitel 2.2). Die manuelle Steuerung des Mehrwertsteuersatzes (Kapitel 3) ist in den Modulen möglich.

6.2 Neues Mehrwertsteuerformular

Das neue Formular wird nicht mehr zur Verfügung gestellt. Wir empfehlen Ihnen, zusammen mit Ihrem Kundenberater oder ihrer Kundenberaterin das geeignete Vorgehen zu besprechen.